アパート経営などの不動産運用に「家族信託」のご提案

個人の資産家の皆様が、アパート経営などの不動産運用する際に起こりうる様々なリスク(認知症による資産凍結など)に対応するために「家族信託」を利用した仕組みのご提案をしています。

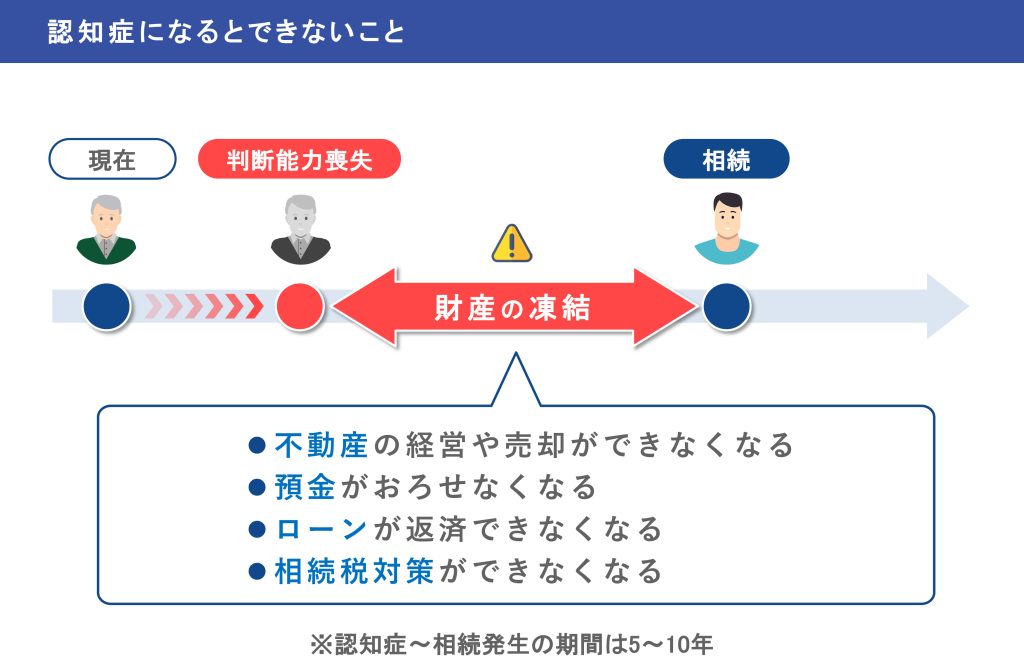

認知症などによる不動産運用のリスク

不動産の所有者が認知症と診断されると‥‥

●不動産の経営や売却ができなくなることがあります。

●銀行などの預金がおろせなくなります。

●ローンが返済が難しくなります。

●相続税対策ができなくなります。

早めに適切に対処しないと「事実上の資産凍結」となってしまいます。

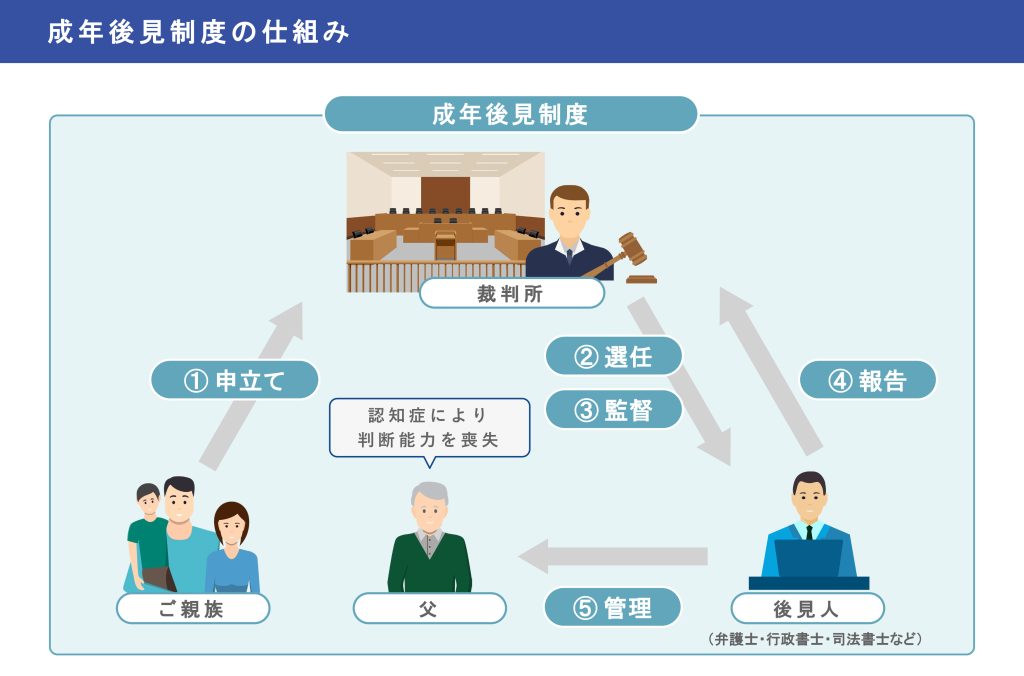

認知症になってしまった場合の対処「成年後見制度」

●「成年後見制度」の利用

裁判所に成年後見を申立て、認められると裁判所が指定した成年後見人が本人に代わって資産の管理をします。その場合は本人や家族の代わりに弁護士や行政書士などの専門家にアパート経営をお願いしなければならない場合もあり、とても費用が掛かります。また古くなったアパートのリノベーションや建替は成年後見制度ではできません。

●「成年後見制度」の費用

弁護士・行政書士等の専門家が後見人に選ばれることが多く(80%以上)、ご家族で財産の管理ができないケースが大半です。弁護士・行政書士等の費用は、財産にアパートなどの不動産が含まれる場合、最低でも年間数十万円~、場合によっては年間100万円以上であり、亡くなるまでその金額がかかります。

●「成年後見制度」の問題点

財産の管理方法が家族や本人の意向が反映されにくく制約的になります。孫への財産の贈与は不可、介護施設は安い施設が選ばれ、アパートのリノベーションは不可等のとても制約の多い制度です。親族と成年後見人とのトラブルも多く見られ、認知症になった母のために、母のお金でエプロンを買い替えたかったが、後見人の弁護士に購入を許可してもらえず、買うことができなかったようなケースもあります。

成年後見制度に代わる新しい財産の継承方法「家族信託」

●家族信託とは?

「家族信託」は「民事信託」とも呼ばれ、ご家族に財産管理を信じて託す比較的新しい制度で、成年後見制度に比べ費用が安く、自由度が高いため、近年、認知症対策として活用されています。

●認知症対策として有効な「家族信託」

成年後見よりも費用が安く、子の判断で財産の管理、活用ができ、名義変更しても贈与税がかからず、裁判所の管理下にも入らない自由度が評価され、この5年で2.6倍に利用件数が増えています。

●家族信託のポイント

① 信託すると財産の名義が変わる

② 贈与とは異なり、名義が変わっても贈与税は発生しない

③ 財産から生じる収益は委託者の所得のまま

④ 財産の管理・処分権は受託者に移る(不動産の売却、賃貸など)

⑤ 信託できる財産:不動産・金銭(預金)など

⑥ 信託財産の承継先を定めることで、遺言の代わりとなる

⑦ 信託契約は判断能力があるうちに締結する

⑧ ローンがある場合は事前に銀行や信用金庫の審査を受ける

信託された土地にアパートを建てたいとなった場合、受託者が融資を受けて建てることができます。

家族信託のことなら当法人にお任せください。

●数少ない家族信託の専門家

当法人の代表は元みずほ信託銀行にて富裕層向け資産承継コンサルティング、 賃貸不動産融資、法人融資を担当。本部専門部署にて地方銀行向け民事信託(家族信託)アドバイザリーを務めました。

家族信託の専門資格を有する者であっても、信託に関する法知識や実務知識に欠ける者が一定数いますので、実績豊かな当法人なら安心です。

家族信託の活用については「行政書士法人トラスト&ファイナンス法務事務所」が丁寧にサポートいたします。

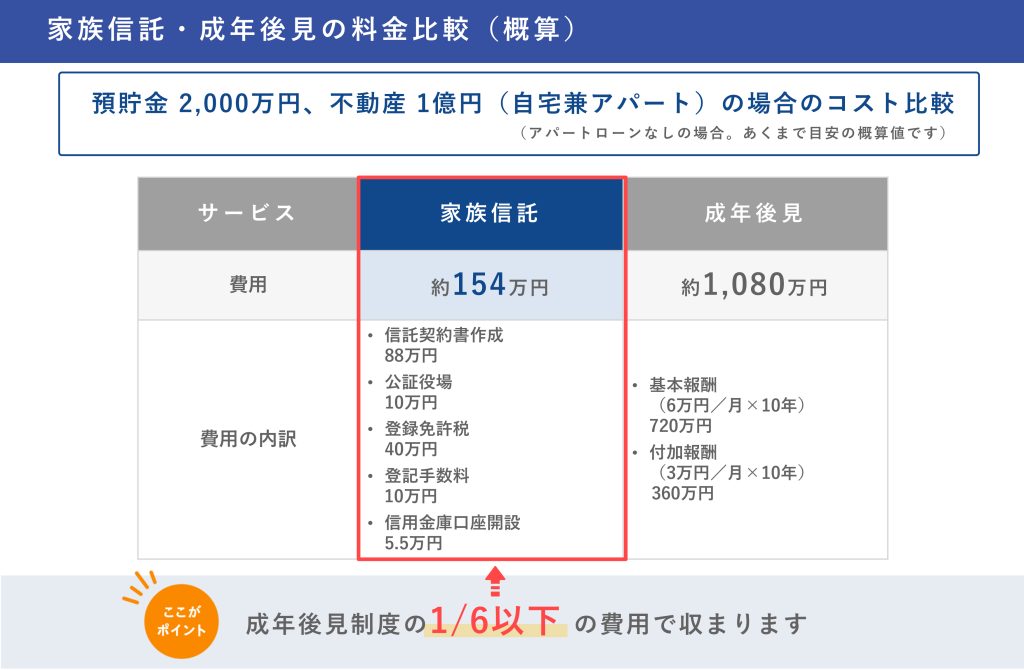

家族信託と成年後見の費用比較イメージ

預貯金 2,000万円、不動産 1億円(自宅兼アパート)の場合

●家族信託の費用イメージ

約154万円

- 信託契約書作成 88万円

- 公証役場 10万円

- 登録免許税 40万円

- 登記手数料 10万円

- 信用金庫口座開設 5.5万円

●成年後見の費用イメージ

約1,080万円

- 基本報酬(6万円/月×10年)720万円

- 付加報酬(3万円/月×10年)360万円

家族信託なら成年後見制度の1/6以下の費用で収まります。